- 投資ってギャンブルじゃないの?

- 投資ってなんか難しそう・・・

- 怖くてどうしても一歩を踏み出せない!

- 投資しなくても貯金でいいんじゃないの?

- そもそも投資ってなんなの?

投資ってなんか怖いし、なかなか一歩を踏み出すことはできませんよね。

投資の「必要性」を実感できなければ、わざわざ投資なんてせず、今までどおり銀行にコツコツと貯金をしていくだけになってしまいます。

実際に私も、「投資の必要性」を理解するまでは、全額銀行預金をしていました。

そんな私も投資の必要性を感じた今では、投資を通じて少しずつ資産を増やしています。

この記事では、

- 日本人の投資に対する勘違い

- 投資が話題になっている理由

- ライフイベントに掛かる費用

- 貯蓄だけでは資産が増えない理由(むしろ減るかも…)

- 「お金に働いてもらう」方法

- 投資を始める最高のタイミング

- 初心者にもおすすめの投資方法

などを解説していきます!

あなたが投資を始めるキッカケになってもらえたら嬉しいです!

日本には資産運用を学ぶ機会が無い

我々の住む日本では「お金について学ぶ機会」もなく、相対的に金融リテラシーが低い国とされています。

世界ではあたりまえのように「お金の教育」が行われていますし、「投資」をすることもあたりまえです。

日本人の多くは「投資はギャンブルだ」と誤解をしていますが、投資は「ギャンブル」ではなく「お金を増やすための手段」のひとつです。

勉強をするかしないか、経験をするかしないかで、将来のあなたの資産は大きく変わってしまいます。

日本人の多くは、「労働した対価として収入を得て、銀行にコツコツと貯めていく」ことがあたりまえだと思っています。

しかし、【労働所得】だけでなく、【資産所得】(利子、配当金、不動産所得など)を増やすことで圧倒的に効率よく資産形成をすることができます。

今後、この「労働力」と「資本力」の格差はますます広がることが予測されており、お金を増やすには、少しずつ時間をかけて【資本家になっていく】という意識を持つことが必要です。

投資に対しての日本人の誤解

投資に対して下記のような認識の人は多いのではないでしょうか?

- 投資はギャンブル

- 投資で儲けるのはズルい(お金は汗して稼ぐもの)

- リスクや失敗が怖い

- 教えてもらってないことはやらない

投資はギャンブル

我々日本人の中には、投資をギャンブルの一種と捉えている人も少なくありません。

ギャンブルとは

ギャンブルとは、娯楽が目的の賭け事です。

掛け金を分け合うため、一部の人が利益を得て、大多数の人は損失を被ることとなります。

「Win-Win」ということはあり得ず、誰かが勝てば、誰かが負ける世界です。

投資とは

投資とは、会社や国が「成長すること」を目的として資金を集め、その後の利益などを対価として投資家が受け取ることを言います。

例えば、ある企業が業績を伸ばしている途中で「もっと資金があれば機械を導入したり、雇用を増やしてさらに業績を伸ばすことができるのに!」と考えていたとします。

ところが、実際にその資金がなければどうしようもありません。

そこで、投資家や銀行を頼ってお金を出してもらうわけです。

その企業が実際に業績を伸ばせば、応援してもらった対価として投資家に利益を還元するのです。

投資で儲けるのはズルい

楽して稼ぐのはズルいと感じる人もいるかもしれませんが、前述の通り、投資は「企業を応援している」ことになります。

投資をして企業に資金が回れば、経済はより良くなっていきます。

つまり、「投資をする」ということは国や企業の成長を支え、経済の発展にも貢献しているということです。

リスクや失敗が怖い

日本人は失敗を恐れ、避ける傾向にあります。

しかし、どんなことでも失敗はつきもの。

むしろ、将来的に大きな実績を残すためには小さな失敗は必要なことです。

失敗するのは当たり前で、行動をすることが一番大切なことです。

失敗を恐れ、何も行動しないことのほうが危険です!

【現状維持は、退化なり!】失敗を恐れていても未来は変わりません!すぐに行動しましょう!

人々がより良い生活を望む限り、基本的に世界の経済は成長を続けます。

そのため、長期的に運用すれば(デイトレーダーのように短期売買さえしなければ)、初心者の方でも資産を増やす確率はかなり高いといえます。

(詳しくはこちら)

仮に失敗したとしても、小さな金額から始めていればそのあとで十分にカバーすることもできます。

教えてもらってないことはやらない

総務省によると、日本人就業者の自己啓発のための学習時間は、1日たったの6分であったことが明らかになっています。

これは先進国の中でダントツに少ない勉強時間となっています。

「社会人になったからもう勉強はしなくても良い!」と考える人も少なくありません。

しかし、社会人になってからも自発的に学習することで人生を豊かにすることができます。

「教えてもらっていない」→「知らない」→「不安・面倒くさい」→「行動しない」という負のスパイラルに陥ってはいけません。

仮に投資に興味を持って自分で調べ、実際に投資を始めてみると、自然と世の中のお金の動きに興味を持つことになります。

今までとは違った視点でニュースを見ることができ、社会や経済の動きにも敏感になります。

投資に限らず、自ら学び、行動し、興味を持つことで自分の身(資産)を守ることができます。

学び続ける必要性についてはこちら↓の本が参考になります!

「LIFE SHIFT(ライフ・シフト) 100年時代の人生戦略 」[ リンダ・グラットン ]

なぜ今、「投資」が話題になってるのか

最近【NISA(ニーサ)】、【つみたてNISA】、【iDeCo(イデコ)】といった制度をよく耳にしませんか?

これらの制度は、誰でも手軽に投資を始められるように国が支援してくれている制度(税金面で優遇)です。

特に、【つみたてNISA】では、資金力の乏しい若い方の資産形成を目的としているため、少額でコツコツと投資を始めたい人にピッタリな制度になっています。

毎月少額で投資ができるため、「元手」がなくても大丈夫です!

毎月100円からでも、1,000円からでも始めることができます!

【つみたてNISA】について詳しくはこちら

「貯蓄から投資へ」と政府が促す驚愕の理由

このような制度の導入背景としては、若者に投資への関心を持つきっかけを与える目的があります。

世帯あたりの平均所得は減少傾向にあり、特に若者層の給与は芳しくありません。

また、少子高齢化が進み、現役世代が減少していくことが予想されているため、今までのような手厚い社会保障を維持することは一段と困難になっていきます。

つまり、国が「貯蓄から投資へ」というスローガンを掲げ、【NISA】や【iDeCo】という投資非課税制度を充実させている理由は、「国として、社会保障制度を維持することは難しくなっているので、非課税制度を利用して自分たちで資産形成をしてくださいね」と、示唆しているということです。

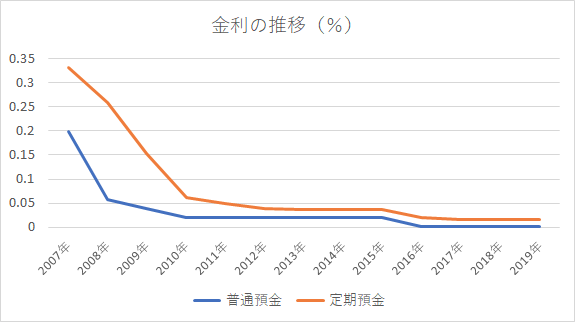

銀行預金では増えない時代に変わってしまった

「無駄遣いをせずに貯金をしておきなさい!」と言われて育った方も多いのではないでしょうか。

日本は世界一の「貯金大国」と言われています。

過去の日本では銀行にお金を預けるだけで、10年で2倍近くに増えるという夢のような時代でした。

その頃は投資をしなくても、リスクを取ることなくお金がどんどん増えていったのです。

バブル世代の人たちからすれば「投資はギャンブルだ!」「やめておきなさい!」と言うのも無理はないのかもしれませんね。

しかし、バブルの崩壊により日本はマイナス成長を余儀なくされ、金利がほとんど付かなくなってしまったのです。

つまり現在は、「銀行預金だけではお金が増えない時代」となり、「銀行預金以外の方法」でお金を増やす突破口を見つけ出す必要があるのです。

ライフイベントに立ち向かえるのか

大きなライフイベントにはお金もかかります。

中でも、「教育資金」「住宅購入資金」「老後資金」は大きな資金が必要となるため【人生3大支出】とも言われています。

これらの出費に加え、普段の生活費・娯楽費などを「労働収入」だけで賄うことは可能でしょうか?

教育資金について

教育費は「1人あたり1,000万円ほど掛かる」と言われています。

実際には公立・私立など、進路によって大きく異なります。

特に、大学の学費は教育資金の中でも高額なため、計画的な準備が必要です。

幼稚園~高校までの資金の目安

- 幼稚園~高校まですべて「公立」の場合…約540万円

- 高校のみ「私立」の場合…約720万円

- 幼稚園~高校まですべて「私立」の場合…約1,770万円

大学の資金の目安

- 公立大学文系・理系は総額…約253万円

- 私立大学文系は総額…約360万円

- 私立大学理系は総額…約470万円

- (一人暮らしの場合、別途年120万円以上必要)

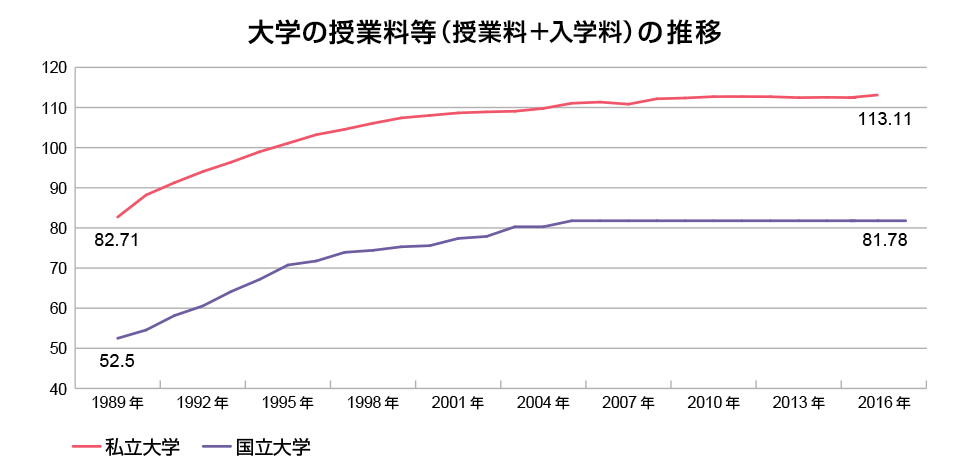

学費のインフレ

学費は特にインフレが進んでおり、将来的には現在の平均値以上の金額になることが予想されています。

【インフレ】…モノやサービスの値段が上がり、お金の価値が下がること

グラフの通り、学費がどんどん上がっている!(最近は落ち着いてきましたが)

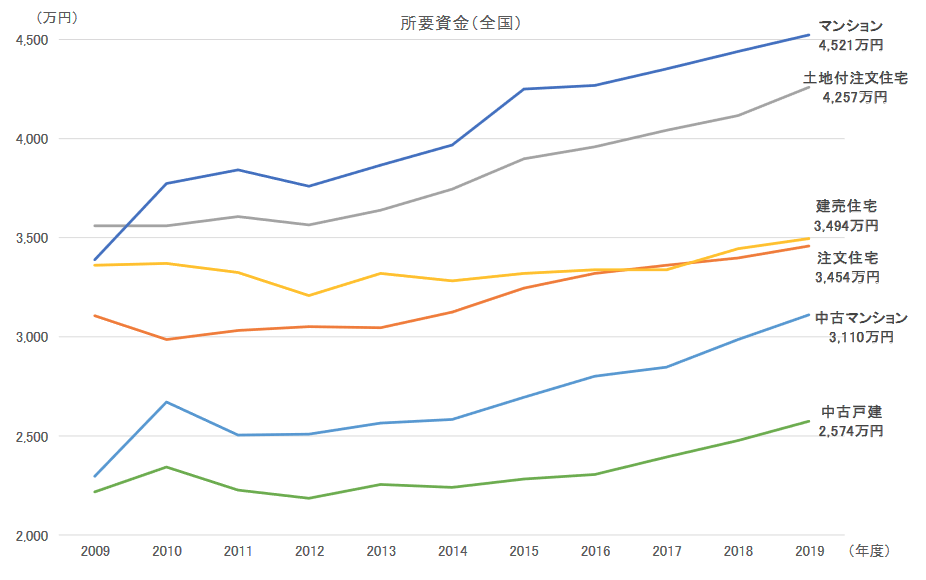

住宅資金について

住宅金融支援機構の調査によると、2019年度の住宅の平均購入価格は下記の通りです。

- 土地付注文住宅…平均4,257万円

- 建売住宅…平均3,494万円

- マンション…平均4,521万円

また、リフォーム代や維持費などにも数十年に一度、数百万円程度必要になることが考えられます。

老後資金について

総務省の調査によると、高齢無職世帯の月々の支出は約26.5万円なのに対し、年金などの社会保障の収入(夫婦で)は約20.3万円です。

つまり、月に約6万円が不足する計算になります。

仮に60歳~90歳までの30年間に不足する金額を計算すると、合計は約2,200万円ほどになります。

さらに、医療費や介護費用を加えると、老後の生活に必要な資金の総額はより大きくなります。

平均寿命も年々増加傾向にあることや、インフレリスクに備えるためには、さらに資金が必要になることが予想されます。

(出典|総務省統計局「家計調査年報(家計収支編)平成29年」)

(出典|厚生労働省「平成28年度 厚生年金保険・国民年金事業の概況」)

【人生3大支出】について、詳しくはこちらで解説しています!

【収入】は減っている

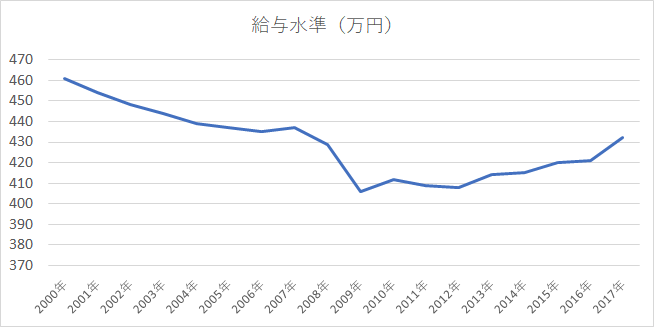

給与水準は停滞している

年功序列で給料が増加していったのは、高度経済成長によるものです。

バブルの日本経済は、「会社が毎年儲かる」→「社員の給料は毎年増える」→「査定も面倒だし年齢順に等しく割り振ろう」といった流れができました。

しかし、長い歴史や世界を見れば、むしろこの流れは「稀」な現象とも言えます。

そのため、バブルが崩壊してからというもの、給与水準はここ数年停滞しています。

同一労働・同一賃金・実力主義の社会であれば、競争力が生まれ、経済はより発展していきます。

バブルの名残である「年功序列」は、決してあたりまえのことではなく、私たちは思考を変えていく必要があるということです。

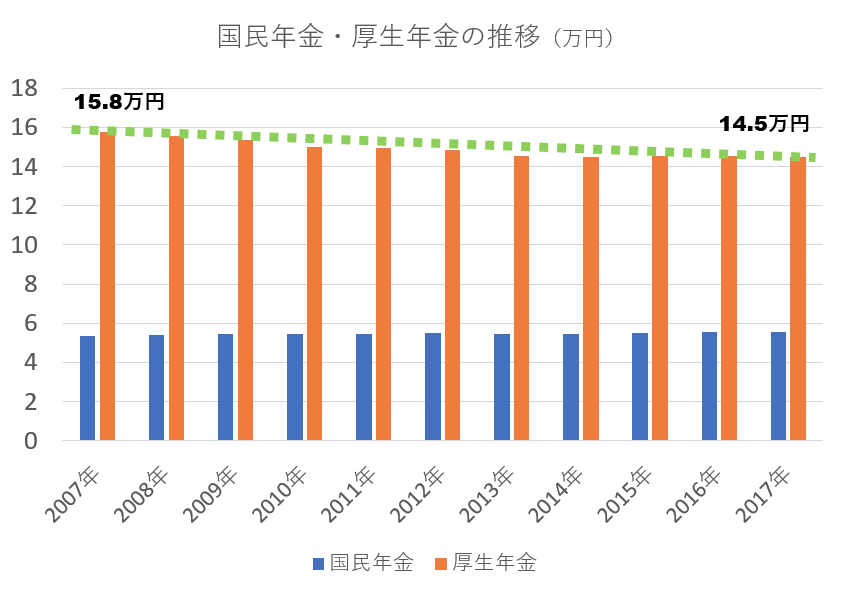

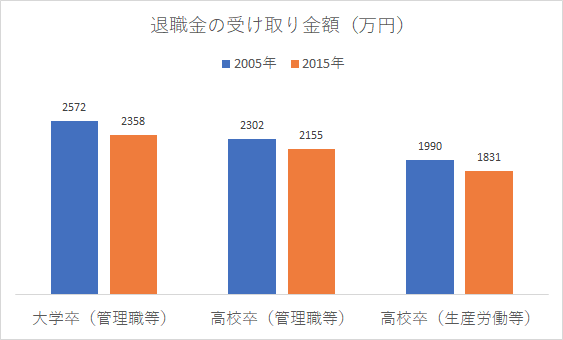

年金支給額、退職金は減り続けている

年金や退職金の受取金額は年々減少しています。

少子高齢化などを背景に財政が悪化しており、国に頼ってはいられない状況が続くことが予想されます。

実際に受給するときになってみなければ、いくら貰えるのかはわかりませんが、今よりも少なくなることはほぼ確実といえます。

終身雇用、年功序列の崩壊

日本経済の衰退、IT化による働き方の変化、成果主義の台頭などを理由に、年功序列・終身雇用の崩壊がすでに進み始めています。

仕事のパフォーマンスが低い人は「リストラ」「減給」がいつ起こっても不思議ではありません。

そういったリスクに備えるためにも、早い段階で資産形成をすることが必要です。

【お金への投資】だけでなく、【自分への投資】も必須です!

【自分(人的資本)】という資産も成長させていきましょう!

お金の「本当の価値」は変わっていく

インフレでお金の価値は減る

お金は、価値を計ったり、価値を交換するためのツールです。

ここで問題なのは、「お金は刷ることが出来る」ということです。

経済が悪くなると、各国の中央銀行はお金を大量に刷って市場にお金を流して経済を回そうとします。

お金は刷れば刷るほど市場に溢れてしまうため、「紙幣1枚の価値」はその分減ってしまうのです。

市場にお金が溢れてしまうと、「需要と供給」のバランスが崩れ、「急激なインフレ」が起こってしまいます。

緩やかなインフレは経済にとって良いことですが、急激にインフレが加速してしまうと、1万円札が紙切れ同然になってしまうことだってあります。

2020年のコロナショックで、世界各国の中央銀行はお金を刷り続けて経済を立て直そうとしていますが、その後のお金の価値への不安は高まっています。

将来的なお金の価値は数字では測れない

お金の価値は「その時に何を買えるのか」です。

今現在、100万円で自動車が買えたとしても、将来は100万円で缶ジュースしか買えない可能性もあります。

もしそのような時代となれば「100万円の価値」は比較的小さなものですよね?

このように、お金の価値は「そのお金で何と交換が出来るか」で決まります。

つまり、「お金を減らさない」ことの本質は「今の100万円が、ずっと100万円のままあり続ける」ことではなく、「今100万円で買えるものを、将来も同じように買える状態にする」ことです。

緩やかなインフレは景気を良くする

前述のような、モノやサービスの値段が上がることをインフレといいますが、世界的に2%程度の緩やかなインフレを目標にしています。

緩やかなインフレを目指す理由としては、

- 販売価格の上昇により企業が儲かる

- 企業が儲かれば社員の給料も増える

- 社員の給料が増えれば消費が増えてさらに企業が儲かる

…というサイクルで景気は良くなります。

反対に、物価が安くなり、給料も減り、消費も減ることを「デフレスパイラル」と言い、日本は長らくデフレから抜け出せていませんでした。

しかし長期的にみれば、世界経済は緩やかにインフレしています。

現在の銀行の金利ではインフレに勝てないため、投資をするなどして「お金の価値」を減らさない努力が必要です。

インフレが進んでも、企業にはその分たくさんの資金が入ってくることになるため、株を持つことでインフレの対策になります。

「お金に働いてもらう」という考え方が必要

【r>g】資本家と労働者の格差はさらに広がる

【r > g】とは「資本収益率は、経済成長率を上回り続ける」という公式です。

- r=資本の平均年間収益率(投資収益率、不労所得の利回り)

- g=経済の成長率(労働所得の増加率)

フランスの経済学者トマ・ピケティ氏の研究によると、資本収益率(不労所得から得られるリターン)の方が、労働によって豊かになるスピードよりも速いことを示しています。

つまり、資本家が得る「投資の収益」は、労働者が得る「お給料」よりも常に大きく、資本家と労働者の格差はさらに広がり続けることを意味しています。

(参考著書:トマ・ピケティ|21世紀の資本)

詳しくはこちら

投資家は「誰にでもできる働き方」

お金の稼ぎ方は、大きく分けて4つあります。

左側の【E=従業員】と、【S=自営業者】は、労働(時間の切り売り)を提供した対価として収入を得ています。

自分が働くのを辞めてしまえば収入が途絶えるため、いつまで働いても、いくら貯金をしても安心はできません。

一方、右側の【B=ビジネスオーナー】は、他人に働いてもらって収入を得ます。

また、【I=投資家】は、株や不動産などに投資をして資本収益を得ます。(時間では無く、お金を提供する働き方)

「右側の人たちはずるい!」と思ってしまうかもしれませんが、どちらも最終的には困っている人の問題を解決しています。

【B=ビジネスオーナー】は、働く場所を提供し、人を雇うことで他人や会社に問題を解決してもらっています。

【I=投資家】は、問題を解決している会社に自分のお金を投資して、自分では解決できない大きな問題の解決の手助けをしているのです。

むしろ、誰でもすぐにできる働き方は【I】の「投資家」なんです!

あなたは、「自分の時間を切り売りする働き方しかない!」と思い込んでいませんか?

ここで重要な事は、【E=従業員】や【S=自営業者】のような働き方を選択していても、「【I=投資家】の目線を平行して持っていることができるかどうか」ということです。

資産を分けて考えよう

生活費やもしもの時の備えなどを除き、銀行に眠っているお金はありませんか?

当面は使う予定がないお金を投資に回せば「労働所得」だけではなく、「資産による所得」を生む可能性があります。

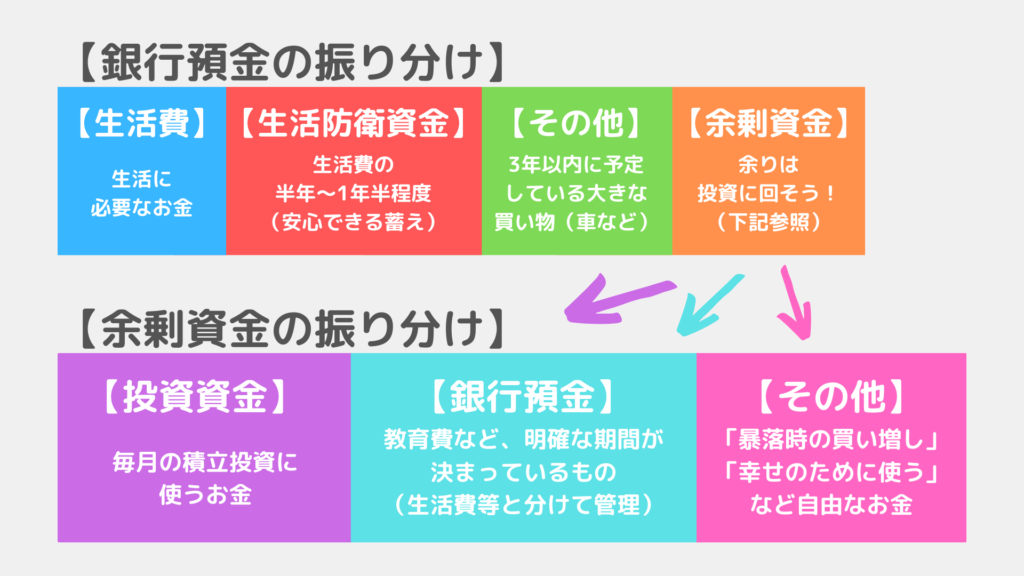

銀行預金を4つに分けて考えてみましょう。

- 生活費…生活に必要なお金

- 生活防衛資金…もしもの時でも安心できるお金

- その他…車など、大きな買い物の予定がある場合のお金

- 余剰資金…積極的に投資に回そう!

余っているお金を銀行に預けているだけではもったいないので、お金にも働いてもらいましょう!

【生活防衛資金】についてはこちら

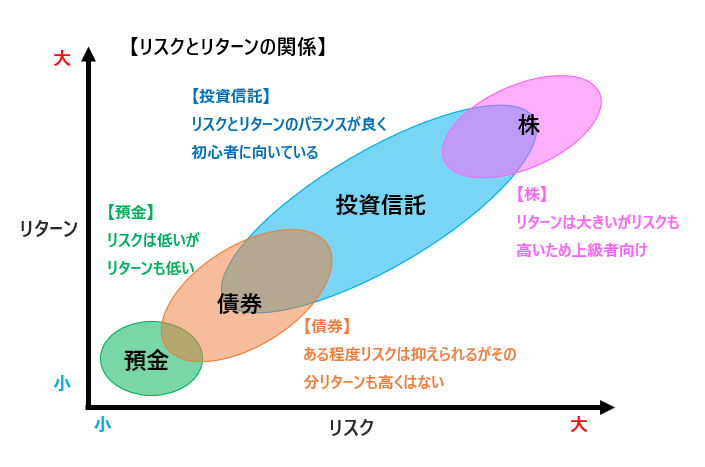

リスクを取らなければリターンは期待できない

銀行預金は目減りすることのない「ローリスク・ローリターン」の資産です。

株や債券など、どのような商品に投資するかにもよってリスクとリターンは様々です。

リスクとリターンは比例しますので、投資が「預金よりもリターンが見込める」ということは、その分リスクを負う必要があるということです。

ただし、リスクを恐れていれば現状は何も変わりません。

リスクから逃げるのではなく、「適正なリスクを取る」ということが最も重要なことです。

利回りのシミュレーション

過去の実績をみると、世界の株式に幅広く分散して長期的に投資していくことで、平均的には5%程度の利回りを実現することが可能です。

銀行の金利ではほとんど増えることはありませんが、投資をして5%の運用ができた場合、どのくらい増えるでしょうか。

月3万円を積み立てて、20年間運用(非課税)とした場合、元本の720万円がなんと1233万円(+513万円)にもなります!

ちなみに、銀行預金が0.002%とすると、20年間で1434円しか増えません…

資産運用を始める最高のタイミングは”今”

資産運用は「じっくりと育てていくもの」ですので、運用している期間が長ければ長いほど大きな効果が期待できます。

そのため、20代、30代の若い世代の方々がこれから資産運用を始めるのであれば、より大きな利益を得ることができます。

若い方々にとって「時間を味方にできる」ことが最大のメリットです。

資産運用を始めるにあたって「早すぎる」ということはなく、興味を持ったのであれば”今すぐに”行動することをおすすめします。

投資期間が長いほど複利の力を利用できる

「複利は人類による最大の発明だ。知っている人は複利で稼ぎ、知らない人は利息を払う」

アルバート・アインシュタイン

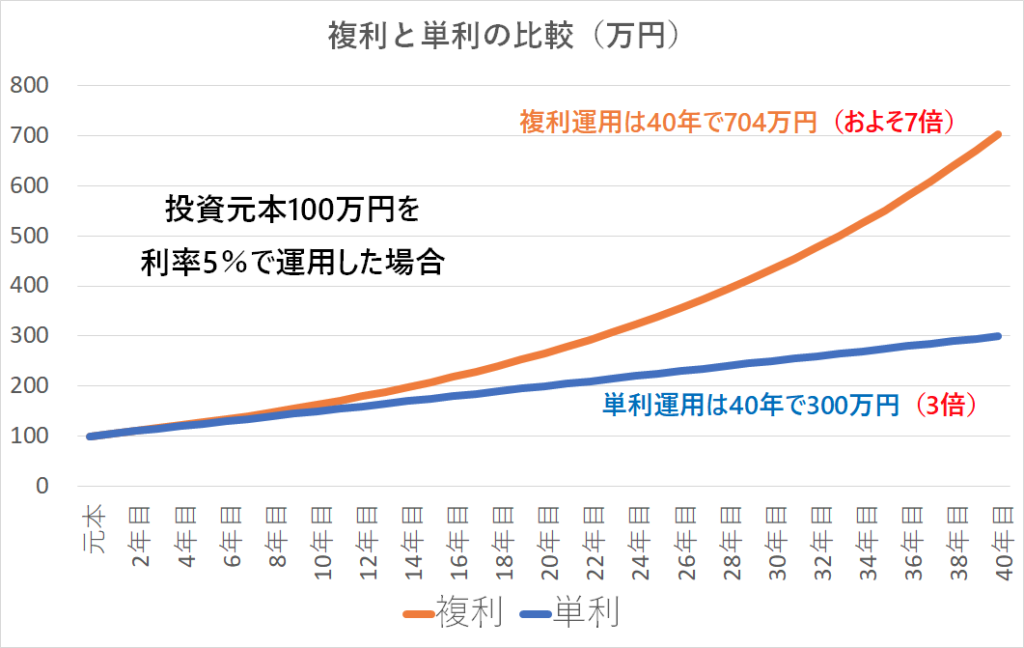

投資商品を複利運用をしていけば、資産を最大限膨らますことが可能です。

【単利】とは、「元本のみ」に利息を生みます。

毎年同じだけ増えていくことになります。(100万円の5%なら、毎年+5万円)

一方、【複利】とは、「元本+利息」に利息を生みます。

運用で得た収益や利息を再び投資することで、その利息がさらに利息を生み、資産が膨らんでいくことになります。(100万円の5%なら、2年目以降は 5万円+α!)

時間を掛ければ掛けるほど、そして早く投資すればするほど、お金自身が働いて増やしてくれる金額が多くなるということです。

単利と複利の違いをグラフで見てみましょう。

【例:投資元本100万円、利率5%で運用した場合】

| 単利の場合 | 複利の場合 | 差額 | |

|---|---|---|---|

| 1年目 | 105万円 | 105万円 | なし |

| 2年目 | 110万円 | 110.25万円 | 2500円 |

| 10年目 | 150万円 | 163万円 | 13万円 |

| 20年目 | 200万円 | 265万円 | 65万円 |

| 30年目 | 250万円 | 432万円 | 182万円 |

| 40年目 | 300万円 | 704万円 | 404万円 |

単利と複利でお金の増え方がまったく違うのがわかりますね!

投資をするときは「複利で増やす!」と覚えておきましょう。

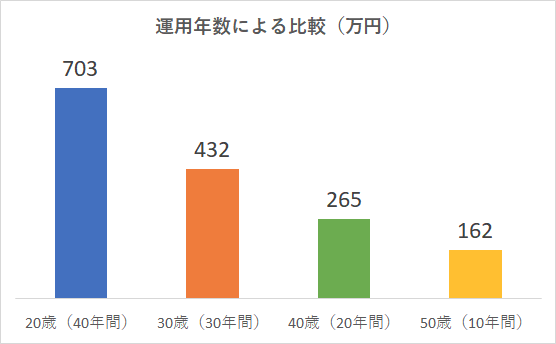

投資期間が早いほど複利の力を利用できる

次は、20歳、30歳、40歳、50歳の方が、60歳までに複利運用でいくら増えていくかを見てみましょう。

【例:投資元本100万円、利率5%で運用した場合】

| 運用期間 | 評価額 | 増加率 |

|---|---|---|

| 20歳(40年間運用) | 703万円 | 7倍 |

| 30歳(30年間運用) | 432万円 | 4.3倍 |

| 40歳(20年間運用) | 265万円 | 2.6倍 |

| 50歳(10年間運用) | 162万円 | 1.6倍 |

若いほど「時間を味方にできる」ため、例えば定年の60歳を目標に運用していれば他の年代の方よりもたくさん増やせることがわかります。

早く始めるほど失敗の損失が小さい

始めた当初は小さな失敗も繰り返すこともあるかと思いますが、長期的な資産運用を無理なく継続していくために、小さな失敗は大きな財産となります。

まとまった資金を一括投資をしてから失敗に気付いたとしたら、「もう投資なんてやらない!」ということになってしまうかもしれません。

しかし、資産運用を早くから初めて、資産が少ないうちに失敗を経験しておけばいくらでも挽回が効きます。

始めのうちに少ない金額でいろんな商品を買ったり、研究することはとても良いことです。

中にはうまく運用が出来ない商品もあるかと思いますが、「なぜダメだったのか」「どうしたらうまくいくのか」など、経験を通してその後の資産形成に活かしていくことができます。

それによりご自身のリスク許容度に合わせた運用や、計画的なライフプランの形成に役立つはずです。

また、若い世代の方にとって最大のメリットは「人的資本が豊富に残っている」ということです。

労働での収入により、投資での失敗を取り返すだけの資本を持っているということになりますので、積極的にチャレンジしていきましょう!

はじめの一歩は【投資信託】がおすすめ

投資初心者の方には【投資信託】を強くおすすめします。

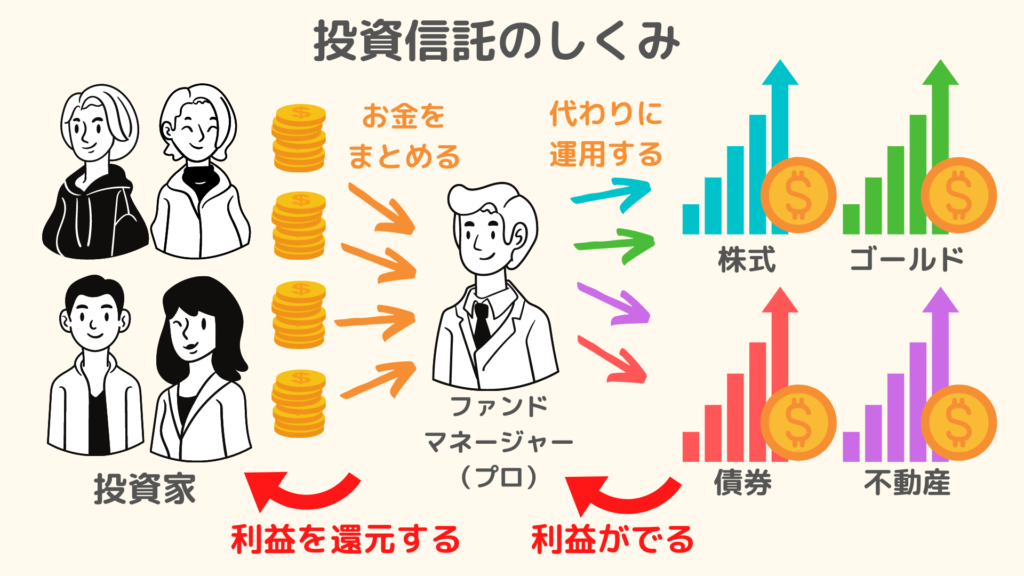

投資信託とは、投資家から集めたお金をひとつの大きな資金としてまとめ、 資産運用のプロであるファンドマネージャーが株式や債券、不動産、ゴールドなどに投資・運用し、その運用の成果として生まれた利益を投資家に還元するという金融商品です。

投資初心者にも簡単に購入できることから、資産形成手段として人気となっています。

国の優遇制度である【つみたてNISA(非課税)】でも、「投資信託」を買うことになります。

【つみたてNISA】は投資初心者にとって恵まれた制度ですので、投資を始めるならまずは【つみたてNISA】から始めましょう。

投資信託の購入方法はとっても簡単!

投資信託の購入はとても簡単です。

普段からネットショッピングをしている方であれば、なんの抵抗もなく購入することができます。

おおまかな流れは下記の通りです。

- 投資信託の一覧から商品を選択

- 「毎月積立をするか」、「今回だけ買うか」を選択

- 購入したい金額を設定

- 間違いがないか確認をして暗証番号を入力

【つみたてNISA】など、毎月毎月積み立てて購入する場合、一度設定してしまえば後は「ほったらかし」でもOKですのでとっても簡単です!

投資信託を買うなら楽天証券がおすすめ!

投資信託を買うためには、まずは口座を開設する必要があります。その中でも特におすすめなのが楽天証券です。

ネット証券(楽天証券、SBI証券など)ではネットショッピングと同じ要領で「モノを買う」ように「投資信託を買う」ことができ、とても簡単です。

- ネットショッピング感覚で投資ができる

- 楽天カードで積立設定をすればポイントが貯まる!使える!

- 積立金額は月々100円から始められる

- 初心者向けにホームページをデザインしている

- 初心者向けのキャンペーンが豊富

- 楽天銀行と紐づけることで楽天銀行の金利が高くなる(金利0.1%)

- 楽天銀行と楽天証券の自動入出金サービスで手間が省ける

などなど、楽天証券にはメリットが豊富でとても魅力的です!

2019年の口座開設数は102万6,291口座、シェア率51.0%と楽天証券の人気度が伺えます。

ちなみに、投資信託を買えるところであれば、どこで投資しても条件は一緒かと言えば、実はコストが異なります。

相対的に、店頭対応の金融機関は手数料が高く、ネット対応の金融機関は低めに抑えられています。

開設手続きも簡単で、数分もあれば完了してしまいます!

| ネット証券会社 (楽天証券など) | 店舗型金融機関 | |

|---|---|---|

| 手数料 | 相対的に安い | 相対的に高い |

| 手軽さ | ネットショッピングのように購入可能 | 店舗に出向くなど、時間と手間が掛かる |

| 不必要な勧誘 | ない | あれこれ商品を勧められる |

経済評論家の山崎元さんは「銀行(店舗型金融機関)には近づくな!」と言っています。

銀行ではコストの安い商品は買えません。

正しくお金の運用をしたければネット証券を開設して自分自身で商品を選びましょう。

詳しくはこちらの本をご一読ください!

まとめ

- 投資は立派な経済活動

- 日本の社会保障制度の限界

- ライフイベントに掛かる費用

- インフレによるお金の価値の減少

- 投資でお金にも働いてもらう

- 投資を始める最高のタイミングは【今】

などを解説してきました。

「銀行預金でコツコツ貯めていれば良い」という時代は終わり、「自分で資産を増やす・守る必要がある」そんな時代になっています。

私も投資を始める前は「投資はギャンブルだ!危険だ!」という固定概念がありました。

しかし、資産運用について勉強すればするほど「なんでもっと早く投資(勉強)をしなかったんだ!」と後悔しています。

豊かな生活を送るためには計画的な資産運用が必須です。

「行動しない」ということは、実は一番困難な道を選択していることになります。

これを機にちょっと勉強してみる、投資を始めてみる。

なんでも良いので、まずは「行動する」ことをおすすめします!

この記事が、あなたの未来を豊かにするきっかけになれば嬉しいです!

最後までお読みいただき、ありがとうございました!