これから投資を始めたいけど、何を買えば良いの?

口座開設したけど、商品が多すぎて迷っちゃう!

まだ怖いから、リスクは小さくしたいな…

つみたてNISAなどを目的に、「これから証券口座を開設する方」や「最近口座を開設した方」「今までなんとなく商品を選んでいた方」におすすめしたいのが「全世界株式」です。

いざ商品を選ぼうと思っても、たくさんある商品の中から、「何を買ったら良いんだ!」と悩んでいませんか?

そこで今回は、「投資を始める際に、まずは選んで欲しい商品」として、「全世界株式」について説明して行きたいと思います。

「全世界株式」は、「リスクを小さく抑えて、安定的に右肩上がりが続く可能性が高い投資商品」のため、投資商品をあれこれ悩んでいる初心者の方が、つみたてNISAなどを始める際にはまずは選んで欲しい商品です。

時代の変化、各国の時価総額の変動に合わせて、勝手に投資する割合を調整をしてくれるため、どの国が伸びようと、どの国が衰退しようと気にする必要がありません!

つまり、自分は何をしなくとも、常にその時の「ベターな投資」をし続けてくれるということです!

それでは詳しくみていきましょう!

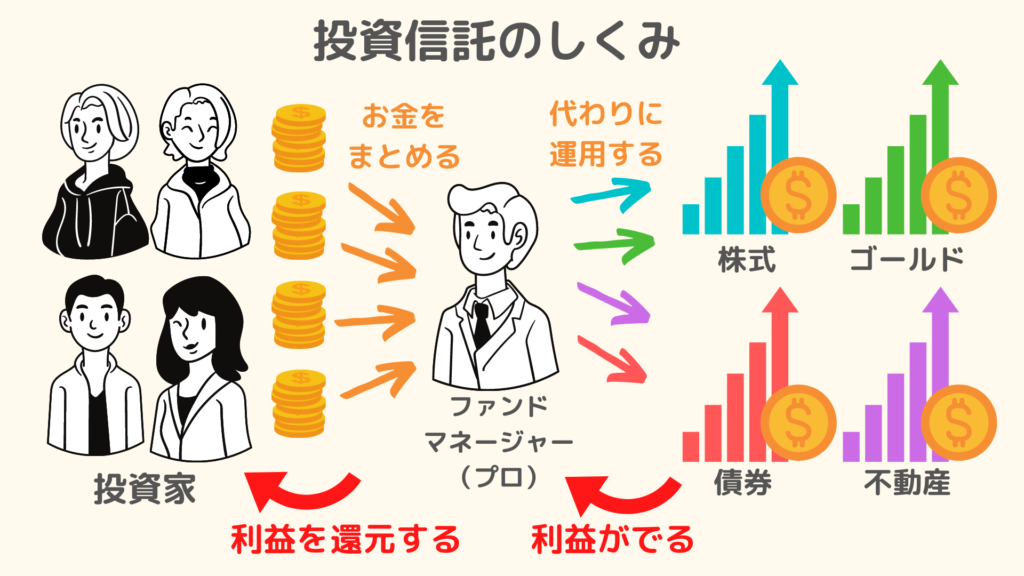

「プロにおまかせ!」投資信託とは

「全世界株式」は、「投資信託」という種類の商品を購入することとなります。

つみたてNISAなどは、この「投資信託」という商品を、毎月一定額積み立てしていくことになります。

投資信託は初心者にもやさしく、簡単に購入できることから、資産形成の手段として大人気となっています。

投資信託とは、投資家から集めたお金をひとつの大きな資金としてまとめ、 資産運用のプロであるファンドマネージャーが株式や債券、不動産、ゴールドなどに投資・運用し、その運用の成果として生まれた利益を投資家に還元するという金融商品です。

例えば、Apple、Amazon、トヨタ、ソニーなどの個別銘柄を買おうと思うと、とても面倒な上、リスクも高くなってしまいます。

しかし、投資信託は「たくさんの企業が入った詰め合わせ商品」ですので、1つの投資信託を買っただけで、何千社もまとめて購入したことになります。

どの会社が伸びるのか、どの会社が衰退するのかを正確に把握することはできませんが、このように、たくさんの銘柄を一度に購入することでリスクを分散させることができます。

全世界株式の特徴

- 参考商品|eMAXIS Slim 全世界株式(オールカントリー)

- 運営会社|三菱UFJ国際投信

- 信託報酬(手数料)|0.1144%

- ベンチマーク|MSCI オール・カントリー・ワールド・インデックス(配当込み、円換算ベース)

- 投資対象|世界49の国と地域の約3,000銘柄に幅広く分散投資(世界の時価総額の約85%)

今回は、コストが安くて大人気(ランキングでは常にトップ3に入っている)な、「eMAXIS Slim 全世界株式(オールカントリー)」をおすすめ商品として説明していきたいと思います。

ベンチマークというのは、投資信託などの運用をする指標となる基準のことで、日本で言えば「日経平均株価指数」「TOPIX」などがこれにあたります。

インデックスというのは、ベンチマークに連動する運用を目指すことで、例えば「日経平均株価指数と同じ値動きをする商品」などとなります。

2020年現在、各国・各銘柄の比率はこのようになっています。

「全世界株式」といっても、世界一の経済大国である米国企業の時価総額が大きく、世界経済に影響を与える力が強いことから、全世界株式ファンドでも同様に米国の比重が高い(半分以上を占める)傾向となっています。

全世界株式は、各国・各銘柄の時価総額に合わせて定期的にリバランス(資産配分を適正値に調整すること)します。

その時の時価総額に合わせて、定期的に強い国・強い銘柄の割合を増やし、一方で低迷した国・銘柄の割合を減らしてくれます。

現在では米国の比率がとても大きいですが、時代によって「適切なバランスに」割合を調整してくれます。

上記のような「時価総額に合わせて割合を決める」ことを「時価総額加重平均型」の運用商品と言います。

すでに成長している大きな企業は割合が大きく、まだまだこれから成長していくような小さい会社は割合が小さいということです。

全世界株式のリスクとリターン

資産運用のリスクとリターン

一般的に「リスク」とは「危険なこと」を想像しますが、資産運用においてのリスクは「振れ幅」のことを示しています。

プラス10%、マイナス10%、どちらに動いても「リスク」と言います。

また、「リターン」とは「得られる利益」のことで、1年間で10%のリターンが得られる場合、100万円を投資したら1年後には110万円に増えるということです。

リスクとリターンの比較

- 商品A|-10%~30%

- 商品B|-30%~50%

このようなリスク(振れ幅)の商品があったとします。

商品Bは、商品Aよりも大きなリターンを得られる可能性もありますが、反対に大きく損をしてしまう可能性もあります。

つまり、商品Bの方が「リスクが大きい商品」と言えます。

しかし、長期的に運用していけば、リターンは平均値に落ち着いていきますので、この2つの商品から期待できるリターンは、どちらも10%前後ということになります。

この2つの商品を比較する場合、同じリターンであれば、リスクの少ない商品Aの方が優れているということになります。

全世界株式は、世界中の国や地域に幅広く分散しているため、トータルで平均的な動きとなり、商品Aのようなマイルドな動きになる可能性が高いことが分かっています。

米国株式と全世界株式のリスクの比較

↑米国株式のみの場合と、その他の国も含む全世界株式のリスクについての比較です。

こちらのグラフは、分散投資の効果を表しています。

上の実線が米国株、下の点線が全世界株式です。このグラフから、

- 銘柄数を増やすとリスクが下がる

- 「米国」だけでなく「世界」にも分散したほうがリスクが小さくなる

ということがわかります。

全世界株式は資産運用の王道

投資をする上で大切なのは「多様化」することです。

地域も、資産も、市場も多様化が重要で、「個人投資家向けの究極の多様化の手段は、低コストのインデックスファンドを買うことだ」と語る専門家も非常に多くいます。

理論上は、「時価総額加重平均型が最も合理的である」と、多くのベストセラー本に記載されており、その安全性は高いと言えます。

世界の時価総額に合わせて丸ごと保有する全世界株式は、リスクとリターンのバランスがとれた「資産運用の王道」として世界的に認められています。

国別時価総額の推移

現在、世界一の経済大国は米国で、世界の半分以上を占めています。

しかし過去をみてみると、1900年頃の世界1位はイギリスでした。

今は低迷している日本も、1980年頃からは世界に占める割合がグングン伸びていったのがわかります。

その頃は「ジャパン・アズ・ナンバーワン」と、世界からも賞賛されていましたが、そんな日本も、1900年時点ではまだまだ新興国でした。

日本がこれほどまでに成長するとは、当時誰も予測できていなかったかもしれません。

このように、時代には波があり、長期間になればなるほど世界の時価総額の割合も変化していきます。

「日本株式」や「米国株式」にのみ投資をしてしまうと、このような国の時価総額の変化に対応することはできません。

しかし、時価総額加重平均型の全世界株式であれば、経済がいつ、どう動いたとしても柔軟に対応できるということです。

世界のGDPの予測

表の通り、これから先、BRICsをはじめとする新興国がグングン成長して行くと予想されています。

今現在は非常に不安定な新興国株ですが、2050年頃の予測では、BRICs(ブラジル、ロシア、インド、中国)やネクスト11(ベトナム、韓国、インドネシア、フィリピン、バングラデシュ、パキスタン、イラン、エジプト、トルコ、ナイジェリア、メキシコ)といった新興国が世界経済に与える影響が大きいと予想されています。

全世界株式であれば、こうした新興国の成長も取りこぼすことがありません。

期間が長くなれば長くなるほど、未来は不明確ですので、実際にはその時になってみなければわかりません。

しかし、わたしたちが投資をする前提として「世界経済全体は基本的に右肩上がりを続けていく」のであれば、唯一確実に言えることは「全世界にまんべんなく投資をしていれば、その恩恵を享受できる」ということです。

つまり、全世界株式はいつ、どんな時代でも「負けにくい投資法」だと言えます。

「GDPの成長=株価の成長」とは限らないという研究もあります。

とはいえ、一国の経済を図る大きな指標が、長期的な株価動向に及ぼす影響自体を否定することはできません。

「ひとつの判断材料」には充分になり得るはずです。

投資をし続けることが成功のカギ

投資を成功させる方法は2つあります。

- 安い時に買って、高い時に売る【プロ】

- コツコツ積立をし続ける【誰でもできる】

①は、言葉だけで言えば簡単なように思いますが、適切なタイミングを見計らうのはプロでも難しいため、初心者は手を出すのはやめておきましょう!

②は、誰でもできる投資手法です。

ここで重要なのは、「積み立てを辞めないこと」です。

長期の積立投資は、「全然増えていかないよ…」「むしろ今マイナスなんだけど…」といった時期も長く続きます。

実際には、マイナスの時期は「安く商品を買い増しできるチャンス」なのですが、そうはいっても不安でいっぱいだと思います。

一国に偏った投資をしてしまい、「その国の成長を信じられなくなってしまった」場合、投資を続けることに迷いが出てきてしまいます。

しかし、世界中に幅広く分散投資をする「全世界株式」であれば「まぁ、世界的にはなんとかなるだろ!」と気持ちを保つことができるのではないでしょうか。

将来の目的に向かって、「どんな時でも愚直に積み立てをし続ける」ことが成功のカギとなります。

つまり、商品選びで最も大切なことは、あなたが「安心して投資を続けることができる投資先を選ぶ」ことです。

おすすめの商品は?

eMAXIS Slim 全世界株式(オールカントリー)

全世界株式のおすすめは、【eMAXIS Slim 全世界株式(オールカントリー)】です。

49の国と地域の約3,000銘柄に幅広く分散投資ができ、世界の時価総額の約85%を網羅しています。

手数料も安く、大変人気のある商品ですので、純資産額も増え続けています。

現在は、時価総額の大きい米国が半分以上を占めていますが、その他の先進国、新興国ともに幅広く分散されています。

仮に、日本が再び景気拡大をして、バブル期のように時価総額が膨らんだ場合、米国など、他の国の比率が縮小し、日本の比率が大きくなります。

このように、その時代に合わせて割合を勝手に調整してくれるため、どの国が伸びようと、まったく関係なく安心して投資を続けることができます。

eMAXIS Slim 全世界株式(除く日本)

また、上記のシリーズには【eMAXIS Slim 全世界株式(除く日本)】という商品もラインナップされています。

こちらはその名の通り、【eMAXIS Slim 全世界株式(オールカントリー)】の中から、日本株だけを抜いた商品となっています。

残念ながら、日本には経済的な不安要素がたくさんありますので、「日本には期待できないかも」と思う方はこちらの【eMAXIS Slim 全世界株式(除く日本)】を選びましょう。

それでも、「あれこれ考えるのは面倒だ!」という方は、【eMAXIS Slim 全世界株式(オールカントリー)】を選べば良いです。

仮に日本が衰退したとしても、それに合わせて勝手に調整してくれるため、あれこれ悩む必要もなく、どっちに転んでもベターな選択ができると言えます。

商品選びに迷ったら三菱UFJ国際投信の【eMAXIS Slim シリーズ】を買いましょう!

【eMAXIS Slimシリーズ】は「業界最低水準のコストをお約束しますよ!」というコンセプトの商品シリーズです。(全世界株、先進国株、米国株、新興国株などもあります)

実際に、同じ種類で安い商品が新発売されるたびに、それに追随して、コストの引き下げを行っています。

人気も高く、【eMAXIS Slimシリーズ】は、楽天証券の積立ランキングTop10のうち、6つもランクインしています。(2020年11月現在)

自分が買い続けている商品よりも安い商品が発売されたら「あっちがよかったな」ということになりますよね?

しかし、同じ商品を買い続けることで複利効果を最大限発揮することができるため、途中で商品を変更することはあまりおすすめできません。

今後、コスト争いが激化したり、新しい商品が発売されたとしても、この「eMAXIS Slimシリーズ」であれば長期的に安心して投資を続ける事ができますので、商品選びに迷ったらまずは「eMAXIS Slimシリーズ」を検討してみてください。

まとめ:目的にあった投資を考えよう

今回は、投資初心者の方や、商品選びに迷った方に「全世界株式」をおすすめしました。

全世界株式は、

世界中に幅広く分散投資ができる

その時代に合わせ、定期的に資産配分を調整してくれる

リスクとリターンのバランスがとれた「資産運用の王道」

安心して投資を続けることができる

あれこれ悩まなくてもいい

といったメリットがあります。

全世界株式であれば、「常にベター」な運用ができます。

一度積立の設定さえしてしまえば、あれこれ悩まず、手間も掛けず、完全に「ほったらかし」の運用ができます。

これから投資を始める方、商品選びに迷っている方は、まずは「全世界株式」をベースに積み立てをしていきましょう!