- リスクを抑えて運用したい!

- なるべく損はしたくない!

- 投資にはどんな種類があるの?

- 分散投資ってなに?

- どんな商品がおすすめ?

投資と聞くと「ギャンブルだ!紙屑になる!」というイメージを持っていませんか?

確かに、注意して投資先を決めないと全財産を失ってしまう可能性はありますが、そうならないために【分散投資】が必要なんです!

分散投資とは、投資先をひとつに限定せず複数の投資先に分散することで、長期的に安定したリターンを期待する投資方法です。

分散投資をすることで、ある特定の資産が損を出しても、他の資産でカバーできるためリスクを抑えることができます。

つまり「お金を守りながら増やすことができる」ということです。

「投資でもっとも大切なのは分散投資だ!」と、多くの専門家もその重要性を訴えています。

分散投資を知れば、あなたの投資に対する恐怖心を和らげることができます!

「負けない投資」の基本は「長期・積立・分散」です。

この記事では「分散投資」について詳しく解説していきます!

- 分散投資の必要性

- 投資の種類とそれぞれの特徴

- かんたんな資産配分の例

- 初心者におすすめの投資商品

卵を1つのカゴに盛るな!

資産運用には「卵を1つのカゴに盛るな」という有名な格言があります。

すべての卵を1つのカゴに盛っていた場合、そのカゴを落としてしまったらすべての卵が割れてしまいます。

しかし、事前にいくつかのカゴに分けて盛っておけば、どのカゴを落としたとしても一度にすべてが割れてしまうことはありません。

つまり投資でも同様に、いくつもの種類に分散しておくことでリスクを低減できるということです。

投資の種類と特徴

分散する種類は大きく分けて4つあります。

- 商品の分散…株、債券、不動産、現金、金(ゴールド)、その他・・・

- 通貨の分散…日本円、米ドル、ユーロ、その他・・・

- 地域の分散…国内、海外(米国、欧州、アジア・・・)

- 時間の分散…毎月の積立投資など

種類、業種、地域などの異なるものを保有することで、一度に大きく資産が減ってしまうことを回避できます。

値動きが異なる商品であれば、ある商品が値下がりしても、他の商品でカバーすることができるからです。

分散投資で値動きが小さくなる

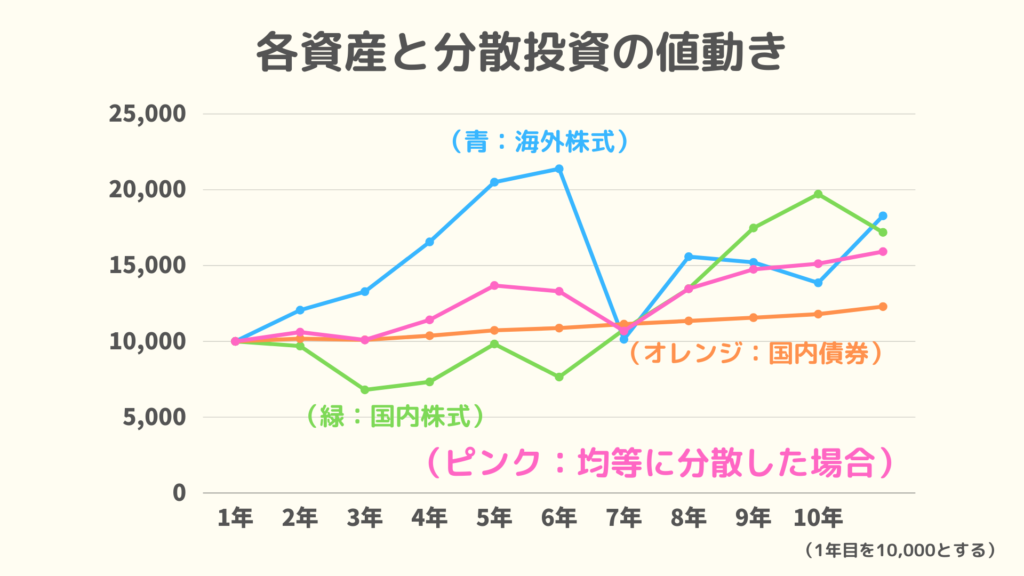

↑上のグラフは値動きの例です。

海外株式(青)、国内株式(緑)、国内債券(オレンジ)をモデルとしています。

海外・国内の株式の値動きは激しく上下していますが、債券の値動きはわずかです。

これら3つの資産を均等に保有した場合(ピンク)は、比較的安定した値動きですが、順調に資産を増やしています。

このように分散しておくことで、平常心を保ったまま長期的に投資を続けることができます。

たしかに、値動きが激しいと不安で投資を辞めちゃうかも…

代表的な3つの資産の特徴

↑グラフの通り、株式や債券などは右肩上がりに成長を続けています。

しかし、投資に「リターンがある」ということは、反対に「資産が減ることもある」ということです。

全財産を株式に投資してしまい、リーマンショックのような大暴落がくれば、あなたの資産は半分にまで減ってしまいます。

そういったリスクに備えるためにも、代表的な3つの資産の特徴を知っておきましょう!

株式

資産運用の柱となるのは「株式」です。

株式はハイリスク・ハイリターンの商品ですが、長期的にみれば順調に右肩上がりを続けています。(詳しくは【長期投資】へ)

↑グラフを見て分かるとおり、インフレを遥かに上回るパフォーマンスを維持しています。

インフレが進んでも、物価とともに株価も上昇する傾向にあるため、株式を持っていることでインフレへの保険にもなります。

インフレ(インフレーション)…モノやサービスの値段が上がり、お金の価値が下がること。

今まで100円だったジュースが120円になれば、「物価が上がり、お金の価値は減った」ということになります。

経済が順調であれば、基本的にインフレは進んでいきます。

債券

元本に利息を付けて返済するのが「債券」です。

そのため、損をするリスクは非常に小さいと言えますが、インフレが進むと「実質(本当の価値)リターン」はマイナスになってしまう恐れもあります。

また、近年は異常な低金利状態が続いているため、債券のリターンもかなり低くなっています。

そのため、後述する【資産配分】を考える際に「債券」の代替品として「現金」を用いられるケースも増えています。

現金(銀行預金)

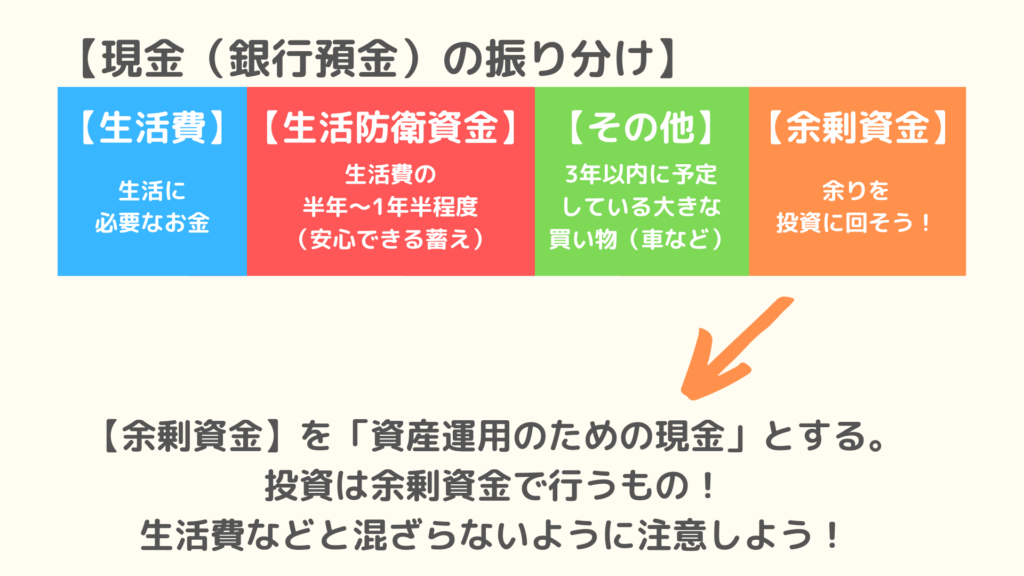

ここで言う「現金」とは、「余剰資金(資産運用のための現金)」のことです。

「生活費など」と「余剰資金(資産運用のための現金)」を混同してしまうと、過度なリスクを取ってしまう恐れがあるので注意しましょう。

現金の特徴は、安全性が高く「いつでも自由に使うことができる」というところです。

「適正な投資先」を見つけたら、いつでもすぐに投資をすることができます。(流動性が高い)

しかし、現金を持ちすぎていると「投資への機会損失」や「インフレによって価値が減ってしまう」といった恐れもありますので注意しましょう。

現金をもっているだけでは、インフレや為替、経済の影響を回避することはできません。

つまり、「現金しか持たないリスク」というものもあるんです!

まだ投資をしていない方は「全財産を日本円だけで運用している!」と考えを改めてみましょう!(他の資産に分散しましょう!)

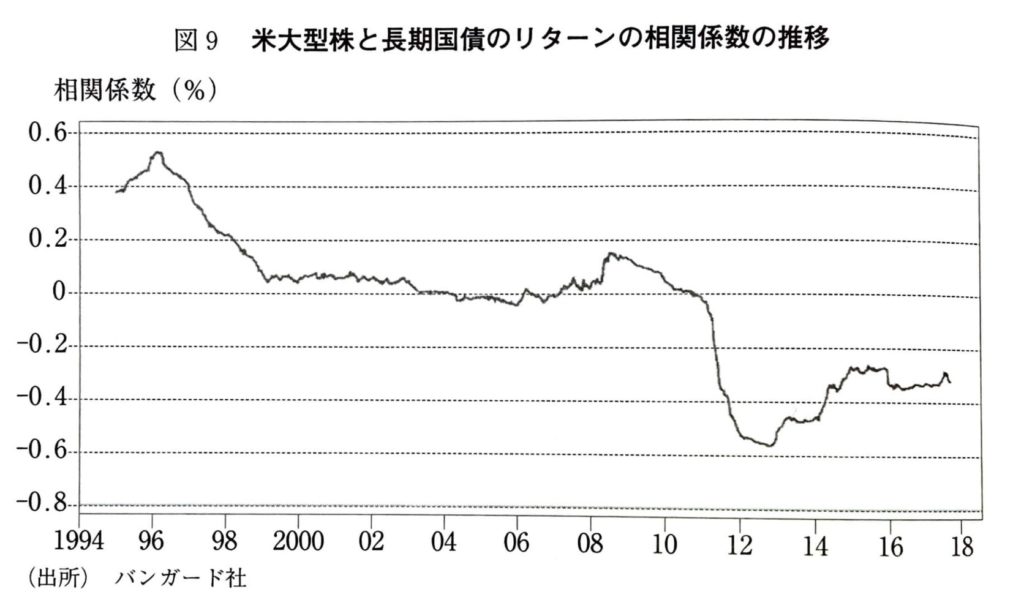

株式と債券の相関係数

【相関係数】とは「2つの資産の関連性がどれだけあるか」を示したものです。

「+1」から「-1」までの範囲で表され、

- 「+1」に近づくほど似た値動きをする

- 「0」に近ければ全く違う値動きをする

- 「-1」に近づくほど反対の値動きをする

ということになります。

↑上のグラフは米国の債券と株式の相関係数を表しています。

ほとんどの期間で「+1」から離れていることから、「株式と債券は値動きが異なる」ということがわかります。

値動きが異なれば、どちらかが低調でも、もう一方の資産でカバーすることができます。

実際に、株式市場に大打撃を与えた2008年(リーマンショック)でさえ、債券に分散投資するファンドの中には+5.2%のリターンを出すものもありました。

このように、「相関係数の低いもの」を分散投資することで全体のリスクを下げることができるのです。

資産配分を考えよう

| 20~30代 | 50~60代 | |

|---|---|---|

| 人的資本(これから稼げるお金) | 〇 多い | × 少ない |

| 取り崩しまでの時間的余裕 | 〇 長い | × 短い |

| リスク許容度 | 〇 大きい | × 小さい |

| 株式の割合 | 多くてもOK | 少なめが無難 |

投資で重要な意思決定が【資産配分(アセットアロケーション)】です。

「投資のリターンの9割は資産配分で決まる」とも言われています!

若い方であれば人的資本がまだまだ豊富ですし、たとえ暴落が来ても回復を待つだけの時間的な余裕もあります。

そのため、ハイリスク・ハイリターンの株式の比率を多くすることができます。

一方、リタイヤが近い世代の場合、人的資本・時間ともに少ないため、株式比率を抑えた運用がベターと言えます。

このように、あなたのリスク許容度やライフステージに合わせて、種類の異なる資産への比率を決めていきましょう。

資産配分の例

【資産配分(アセットアロケーション)】の目安として、伝統的に「年齢」が用いられています。

- 「100歳-年齢」をリスク資産(株式など)に投資

- 「年齢と同じ」割合を安全資産(債券・現金など)に投資

とすることで、「年齢に合わせた適正なリスクになる」とされています。

しかし、定年や平均寿命が伸びていることなども踏まえると「株式の比率をもう少し上げても良い」とも言われるようになりました。

とはいえ、「リスクの許容度」は人によって違います。

いくら若いからと言って、株式に全財産をつぎ込んでしまえば「心配で眠れない!」なんてことになってしまうかもしれません。

あなたの性格やライフスタイルに合わせて「これくらいなら(一時的に)資産が減ってもいいかな!」と思える割合を考えましょう!

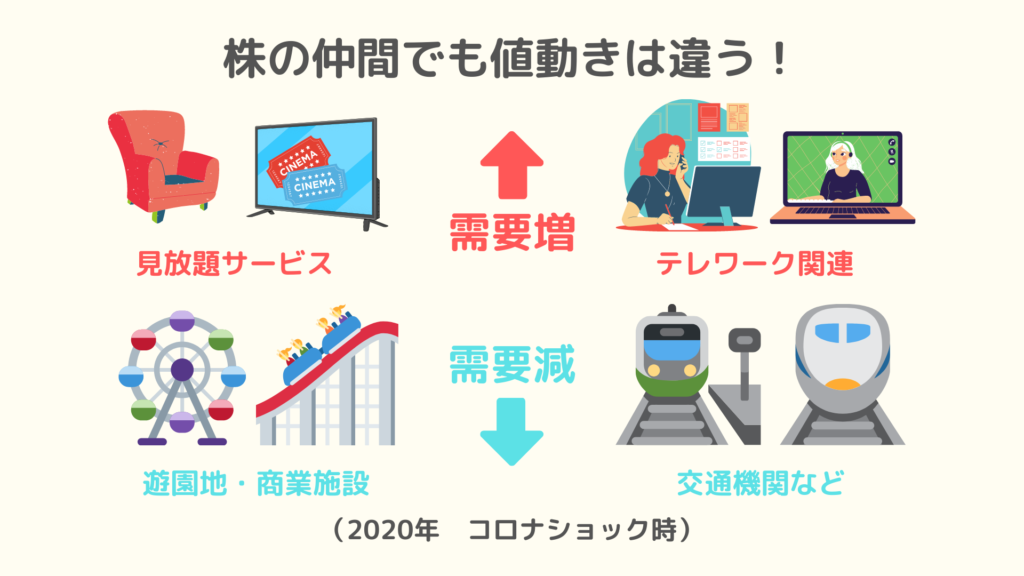

株式の中でも分散しよう!

前述の【資産配分(アセットアロケーション)】は各資産クラス(株・債券・現金など)の分散ですが、その中でもさらに分散することができます。

例えば株式の場合、2020年のコロナショックでは遊園地・商業施設などの企業は打撃を受けたものの、映画・ドラマの見放題サービスを展開する企業は業績を上げていきました。

また、仕事の場面では交通機関の利用は減りましたが、テレワークの需要は増えました。

つまり同じ「株式」であっても、全く同じ値動きをする企業はなく、いろんな会社に分散しておくことでリスクを抑えることは可能だということです。

国も分散しよう!

↑上のグラフは「米国のみ」を保有した場合と、「世界中の国」を保有した場合のリスクの比較です。

米国のみ(実線)よりも、世界中に分散(点線)するほうがリスクを抑える効果があることがわかります。

世界中に分散していれば、例えば「輸入企業と輸出企業」「国内製品と外国製品」のどちらかの需要が下がっても、どちらかは上がるという相殺効果があるためです。

近年はグローバル化が進み、各国の相関係数は高くなっていますが、依然として国際分散投資によってリスクを抑えることはできます。

分散投資のデメリット

短期的に稼ぐことはできない

分散投資は、リスクを抑えながら長期的に運用していく方法です。

相関関係が低く、値動きの違う資産に投資をしてリスクを補い合うため、その分リターンは少なくなってしまうのです。

そのため、短期的にたくさん稼ぎたい人には向いていません。

短期の集中投資はリスクが高いため、初心者の方にはおすすめできません。

「投資」と「投機(ギャンブル)」の区別をしっかりとしましょう。

投資先の管理に手間が掛かる

分散をするためには、複数の投資先を選んだり、管理する必要があります。

個別の銘柄をたくさん持てば持つほど、管理する手間が掛かってしまいます。

とはいえ、初心者におすすめな【投資信託】であれば1つの商品を選択するだけで幅広く分散することができるためおすすめです。

手軽に分散投資ができる【投資信託】

「たくさん分散しなさい!」って言われても、たくさんの株を買うのは面倒ですよね…

そんな悩みを解決してくれるのが【投資信託】です。

投資信託とは、投資家から集めたお金をひとつの大きな資金としてまとめ、 資産運用のプロであるファンドマネージャーが株式や債券、不動産、ゴールドなどに投資・運用し、その運用の成果として生まれた利益を投資家に還元するという金融商品です。

例えば、Apple、Amazon、トヨタ、ソニーなどの国内外の個別銘柄をひとつひとつ選択しようと思うと、とても大変でリスクも高くなってしまいます。

しかし、投資信託は「たくさんの企業が入った詰め合わせ商品」ですので、1つの投資信託を買っただけで、何千社もまとめて購入したことになります。

どの会社が伸びるのか?あるいは衰退するのか?を正確に把握することはできませんが、このように、たくさんの銘柄をまとめて購入することでリスクを分散させることができます。

投資信託は初心者にもやさしく、簡単に購入できることから、資産形成の手段として大人気となっています。

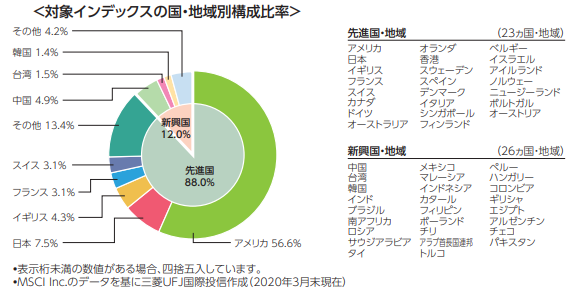

全世界株式がおすすめ

「何を買ったらいいかわからない!」という方は、まずは【全世界株式】から始めましょう。

数ある投資信託の中でも、世界中の株式に分散投資ができる【eMAXIS Slim 全世界株式(オールカントリー)】がおすすめです。

たった1つの商品を買うだけで、米国・日本・その他先進国・新興国など世界中に分散投資をすることができます!

初めての資産配分はシンプルでOK

初心者の方や、管理をするのが面倒な方はシンプルな資産配分にしましょう。

債券や金(ゴールド)、不動産など、たくさんの種類がありますが、投資に慣れていない方であれば「全世界株式」と「現金」の割合を考えるだけでも十分な資産形成ができます。

前述の「100-年齢」を目安に、まずは全世界株式と現金を振り分けてみましょう。

いきなり余剰資金を一括で投資してしまうのが怖い場合、毎月コツコツと一定の金額を購入する積立投資がおすすめです!

まずは株式と現金だけでOKです!

投資に慣れて、知識もついてから債券や金、不動産などにチャレンジしてもまったく遅くはありません!

少しずつステップアップしていきましょう!

1年に1回はリバランスをしよう

【リバランス】とは、当初決めた割合が崩れた際に、元の割合に戻すことをいいます。

株価は日々変動しているため、時間の経過とともに当初決めた割合が崩れてしまいます。

そうなった時に、適正なリスクを保つために1年に1回程度の「リバランス」が必要なんです。

例えば、Aさんは自分の適正なリスクを考えた結果、株式と現金を「50:50」で保有することにしました。

しかし時間が経過すると、株式が値上がりしていれば資産配分が変わり「60:40」になるかもしれません。

そうなると、Aさんの場合「リスクを取りすぎている!」ということになります。

ここで、「株を売って現金に戻す」ことで適正なリスクを保ったまま資産を増やしていくことができるんです。

反対に、株価が暴落していたら「現金で株を買う」ことで割合を戻します。

暴落してる時に株を買うなんて怖いよ…

暴落時は株式を「バーゲン価格で買えるチャンス!」だからあまり心配せず、ルールに従ってリバランスしよう!

まとめ

分散投資は、短期的に大儲けすることは難しいですが、たくさんの種類に投資をすることでリスクを抑えることができる投資方法です。

これから投資をはじめる方や、リスクを抑えたい方にはうってつけの方法と言えます。

今回は、初心者の方でもわかりやすいようにシンプルな資産配分(全世界株式と現金)をおすすめしましたが、知識がついてきたら様々な資産にもチャレンジしてくださいね!

(初めから大きな資金を株式に投資するのが怖い方は【積立投資】の記事をご覧ください。)

簡単に分散投資ができる【投資信託】は、非課税の優遇制度である【つみたてNISA】から購入できるので、利用していない方は優先的に利用してくださいね!

最後までお読み頂き、ありがとうございました!

(参考図書)

ウォール街のランダム・ウォーカー<原著第12版> 株式投資の不滅の真理 [ バートン・マルキール ]

敗者のゲーム原著第6版 [ チャールズ・D.エリス ]

世界のエリート投資家は何を考えているのか 「黄金のポートフォリオ」のつくり方 (単行本) [ アンソニー・ロビンズ ]